"A lo largo de los años hemos invertido mucho en nuestro equipo de datos de campo, centrándonos en la elaboración de calificaciones fiables. Si bien esto garantiza la precisión de nuestras valoraciones, no permite la escala a través de los miles de proyectos que los compradores están considerando."

Para más información sobre las tendencias en la adquisición de créditos de carbono, lea nuestro artículo"Key Takeaways for 2025". Compartimos cinco consejos basados en datos para mejorar su estrategia de adquisición.

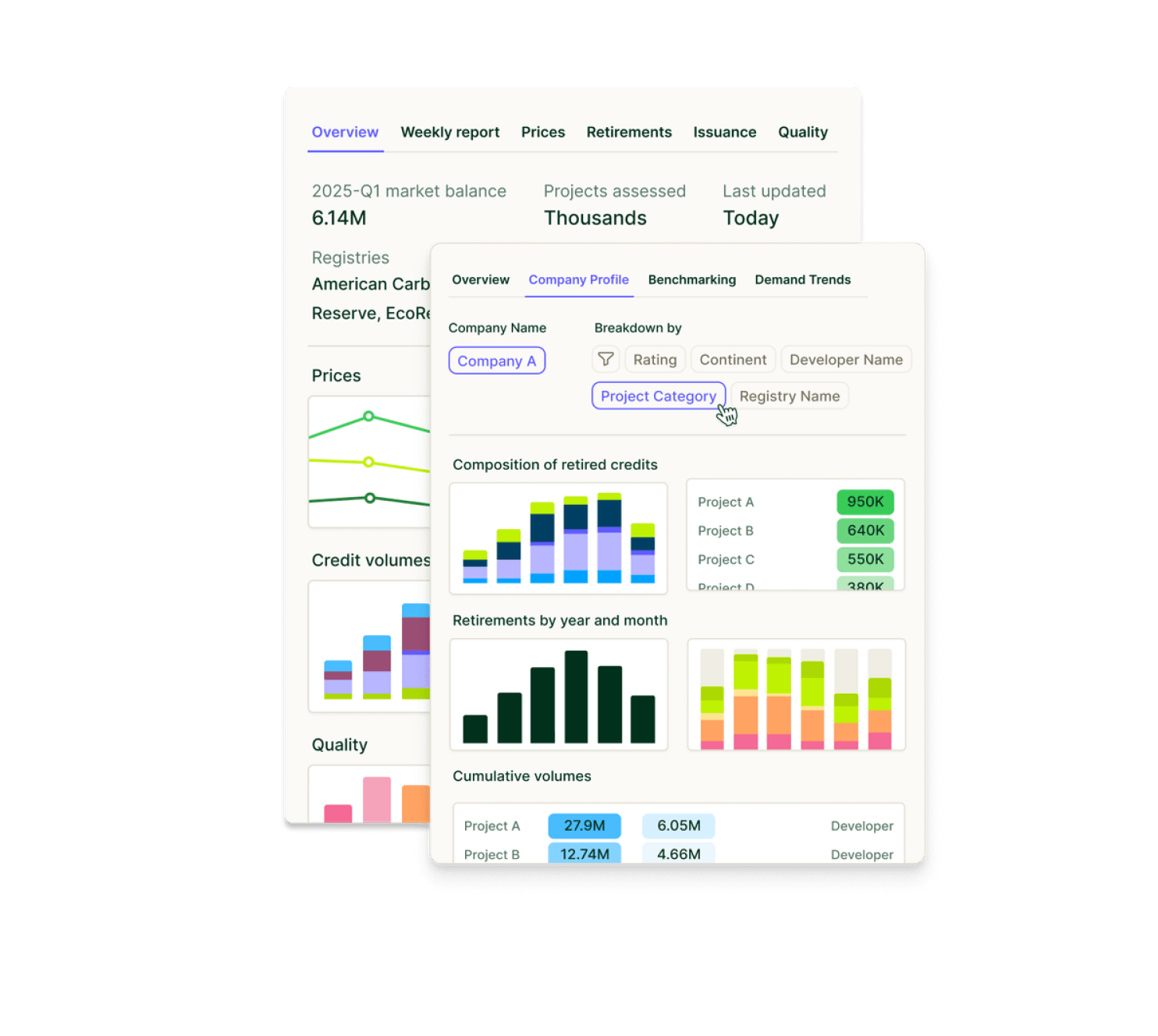

Una cosa más: los clientes de Connect to Supply también tienen acceso al resto de herramientas de Sylvera. Esto significa que puede ver fácilmente las calificaciones de los proyectos y evaluar los puntos fuertes de cada uno de ellos, obtener créditos de carbono de calidad e incluso supervisar la actividad del proyecto (sobre todo si ha invertido en la fase previa a la emisión).

Reserve una demostración gratuita de Sylvera para ver en acción las funciones de adquisición y elaboración de informes de nuestra plataforma.

Si formas parte de un equipo de compras o sostenibilidad inmerso en la planificación presupuestaria, probablemente te estés preguntando:«¿Cómo puedo presupuestar un mercado de créditos de carbono volátil y complejo en el que los precios varían mucho según el tipo de proyecto, la calidad y la elegibilidad para el cumplimiento?».

Es fácil: hay que planificar estratégicamente utilizando previsiones del mercado del carbono que tengan en cuenta los múltiples factores que determinan los precios de los créditos de carbono en el futuro.

Para obtener todos los datos del mercado sobre los precios, la calidad y las tendencias de la demanda de los créditos de carbono, consulte nuestro completo informe sobre el estado de los créditos de carbono.

Por qué es diferente (y más difícil) presupuestar los créditos de carbono

A diferencia de la mayoría de las categorías de adquisición, los créditos de carbono no tienen un precio único en el mercado voluntario de carbono(MVC). Un titular de"24 dólares por tonelada" oculta una enorme variación.

Los costes reales de adquisición dependen de:

- Calificaciones de calidad: los proyectos ARR con calificación AAA obtienen 10 dólares más por banda de calificación que los equivalentes con calificación BBB.

- Cumplimiento de los requisitos: Los créditos CORSIA pueden negociarse con primas de hasta el 150% por encima de las alternativas no elegibles.

- Añadas: Las añadas recientes (2022-2024) exigen primas significativas con respecto a los créditos de 2018-2019.

- Beneficios colaterales: Los proyectos con resultados verificados en materia de biodiversidad, por ejemplo, consiguen subidas de precios cuantificables.

- Geografía: Los proyectos ARR africanos se negocian a 37 $/tonelada frente a 14 $/tonelada en Asia.

Así pues, el coste de cubrir el precio interno del carbono de su empresa en 2026 y más allá depende de al menos cinco variables, la mayoría de las cuales están evolucionando.

El enfoque tradicional del presupuesto de créditos de carbono (y por qué fracasa)

La mayoría de los equipos planifican el presupuesto de carbono de tres maneras: utilizando los precios al contado actuales, aplicando factores de inflación genéricos o confiando en las cotizaciones de los intermediarios. Aunque cada una de ellas le ayudará a comprar compensaciones de carbono y alcanzar las emisiones netas cero, ninguna es el mejor enfoque en términos de presupuesto.

Opción 1: Utilizar los precios al contado actuales

Problema: los mercados del carbono están en transición. Los precios actuales no reflejan la demanda de cumplimiento emergente (CORSIA o la aplicación del artículo 6), las limitaciones de la oferta en proyectos de carbono de alta calidad o las curvas de costes tecnológicos para la eliminación de emisiones de gases de efecto invernadero.

Opción 2: Aplicar un factor de inflación genérico

Problema: el precio de los créditos de carbono no sigue la inflación. La dinámica de la oferta y la demanda, los cambios políticos y la diferenciación de la calidad crean movimientos de precios no lineales que los simples factores de escalada pasan por alto.

Opción 3: Confiar en las cotizaciones de los intermediarios

Problema: Los intermediarios ofrecen estimaciones puntuales para operaciones concretas. No le ayudan a comprender cómo evolucionará su combinación de proyectos objetivo a lo largo de un compromiso plurianual, ni cómo afectan los distintos escenarios (demanda de cumplimiento alta frente a baja) a su riesgo presupuestario.

Los tres enfoques comparten el mismo defecto: tratan la contratación de carbono como un ejercicio de un solo año y un solo escenario, en lugar de un compromiso estratégico plurianual que necesita pruebas de estrés.

Un marco mejor: Planificación presupuestaria basada en escenarios

Las organizaciones inteligentes están cambiando a una planificación de escenarios que aborda tres cuestiones críticas:

1. ¿Qué combinación de proyectos se ajusta a nuestras normas de calidad y limitaciones presupuestarias?

La planificación presupuestaria debe empezar por sus criterios de contratación:

- Objetivo de umbrales de calidad (por ejemplo, BBB+ o superior)

- Preferencias de tipo de proyecto (por ejemplo, basado en la naturaleza frente a la eliminación de dióxido de carbono)

- Requisitos de conformidad (por ejemplo, CORSIA para compensaciones de aviación)

- y prioridades de beneficios colaterales (por ejemplo, biodiversidad e impacto en la comunidad)

Una vez definidos los criterios, hay que saber cuánto costará esa cartera, no sólo el año que viene, sino durante todo el periodo de compromiso.

Las previsiones de mercado de Sylveraproporcionan precios específicos para cada tipo de proyecto hasta 2050, lo que le permite modelizar lo que costará su mezcla objetivo en diferentes condiciones de mercado.

Por lo tanto, si su estrategia requiere un 60 % de silvicultura de alta calidad y un 40 % de biocarbón, puede ver cuánto costará esa cartera en 2026, 2027 y 2030, en escenarios de demanda baja, media y alta.

2. ¿Cómo afectan los distintos escenarios de mercado a nuestra exposición presupuestaria?

Los mercados del carbono se enfrentan a una auténtica incertidumbre, con preguntas como:

- ¿Impulsará el artículo 6 una nueva demanda significativa de cumplimiento?

- ¿Con qué rapidez pasará CORSIA de la fase piloto a la plena implantación?

- ¿Qué ocurre si un grupo de grandes compradores entra agresivamente en el mercado?

- ¿A qué velocidad disminuirán los costes de ingeniería de la eliminación?

En lugar de elegir una única previsión de precios y esperar que sea correcta, la planificación de escenarios le permite comprender su exposición presupuestaria a través de diferentes futuros.

De hecho, Market Forecasts ofrece tres escenarios de demanda (baja, media y alta) con sus correspondientes proyecciones de oferta y precios. Esto le permite identificar indicadores de riesgo presupuestario. Si sus tipos de proyectos objetivo muestran aumentos de precios del 40% en el escenario medio para 2028, se trata de información crítica para la planificación a largo plazo.

Además, puedes someter los compromisos a pruebas de estrés. Por ejemplo, antes de firmar un acuerdo de compra de 5 años, puede modelizar lo que ocurriría si se materializaran situaciones de alta demanda. Y puedes preparar justificaciones para la junta directiva. Muestre a los directivos por qué presupuesta X dólares en 2026 y Y dólares en 2028, con escenarios creíbles que respalden sus hipótesis y objetivos de reducción de emisiones.

3. ¿Cuándo debemos programar nuestras adquisiciones para optimizar la tarificación del carbono?

El momento oportuno es primordial en los mercados del carbono. ¿Por qué? Porque los desequilibrios entre la oferta y la demanda no aparecen de manera uniforme en todos los tipos de proyectos o regiones. No siempre habrá abundancia de proyectos de energías renovables que generen compensaciones de carbono para su empresa, y menos aún en todos los países.

Con previsiones granulares por tipo de proyecto y geografía, puede identificar oportunidades de precompra.

Por ejemplo, tipos de proyectos en los que las limitaciones de la oferta impulsarán futuros aumentos de precios. O las retiradas de obra, cuyos costes están disminuyendo y no todos los compradores pueden comprometerse pronto.

Por ejemplo, un comprador podría utilizar esta información para asegurar créditos forestales con calificación AAA a 29 dólares por tonelada en el cuarto trimestre de 2025, habiendo anticipado una reducción de la oferta en su zona geográfica objetivo. Para 2027, los créditos comparables en escenarios de demanda media podrían alcanzar los 38 dólares por tonelada, según las previsiones. En este escenario, el comprador habrá tomado una decisión estratégica por valor de cientos de miles de dólares.

Cómo utilizan los principales equipos las previsiones de mercado en la planificación presupuestaria

Contratación pública: Confianza presupuestaria plurianual

El equipo de sostenibilidad de una empresa tecnológica se enfrentaba a un reto habitual: su compromiso de reducción de emisiones de carbono para 2027 exigía adquirir 50 000 toneladas anuales hasta 2030 para ayudar a compensar su propia huella de carbono. El departamento financiero quería un presupuesto plurianual defendible con bandas de variación.

Utilizando Market Forecasts, modelizaron su mezcla objetivo (70% de ARR con un mínimo de BBB+, 30% de biocarbón), generaron proyecciones de precios en tres escenarios, presentaron a la dirección un caso base (1,35 millones de dólares anuales) y un rango de riesgo (1,15 millones a 1,65 millones) basado en escenarios de demanda media frente a alta. Justificaron los aumentos presupuestarios en los últimos años vinculados a la aplicación CORSIA y a los plazos del artículo 6.

El resultado: un presupuesto plurianual aprobado con flexibilidad incorporada y un marco defendible para explicar las desviaciones al Director Financiero.

Fondos de inversión: Pruebas de resistencia de la cartera

Un fondo de inversión en créditos de carbono utilizó Market Forecasts para validar su tesis de inversión antes de una reunión del CI. Estaban evaluando un despliegue de 4 millones de dólares en proyectos de biocarbón con rendimientos previstos basados en hipótesis de créditos de 190 dólares.

Las curvas a futuro mostraban unos créditos de biocarbón de 165 dólares en 2028 en el escenario bajo (por debajo de su tasa crítica de rentabilidad), 210 dólares en 2028 en el escenario medio (cumpliendo las previsiones) y 285 dólares en 2028 en el escenario alto (fuerte subida).

Esta información les ayudó a estructurar el acuerdo con protección a la baja (descuentos por pago anticipado si se materializa un escenario bajo) y participación al alza (precios de compra más altos si se produce un escenario alto).

Promotores de proyectos: Modelo de ingresos para la recaudación de fondos

Un promotor de proyectos que recaudaba 8 millones de dólares para un proyecto de ARR en el sudeste asiático utilizó las previsiones de mercado para reforzar su propuesta a los inversores.

En lugar de mostrar una única proyección de ingresos, presentaron un caso conservador con precios alineados con escenarios de baja demanda (18 $/tonelada hasta 2029), un caso base utilizando precios de demanda media (24 $/tonelada hasta 2029), y un caso al alza con precios de alta demanda impulsados por una fuerte implantación del Artículo 6 (32 $/tonelada hasta 2029).

Los inversores apreciaron la transparencia del escenario y el hecho de que se basara en proyecciones de terceros en lugar de en hipótesis internas optimistas. El proyecto obtuvo financiación en condiciones favorables y ahora trabaja para ayudar a reducir las emisiones mundiales.

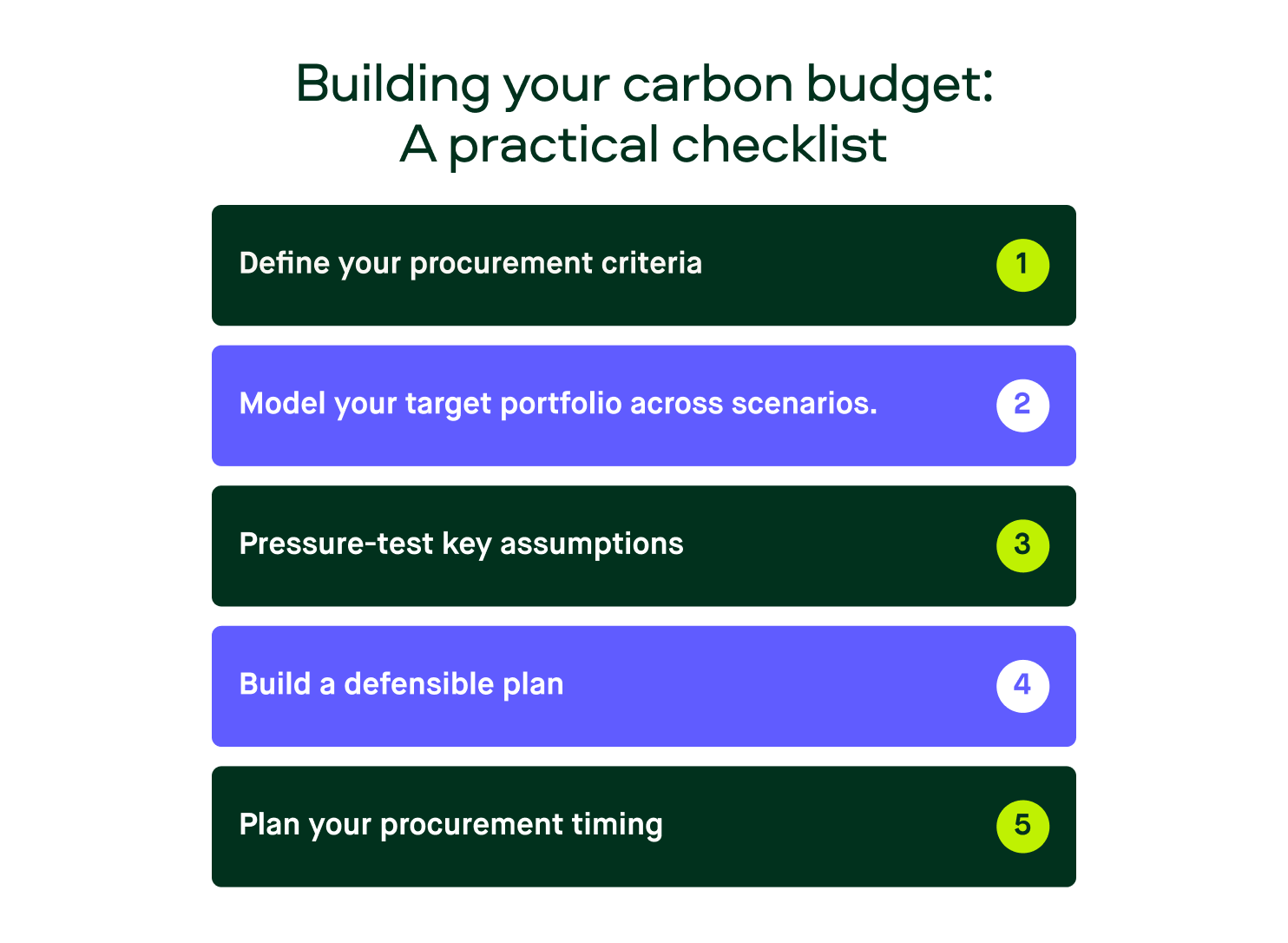

El presupuesto del carbono: Lista de control práctica

Cuando ultime los presupuestos para el próximo año, utilice este marco:

- Defina sus criterios de contratación. Umbrales de calidad (calificaciones mínimas), preferencias de tipo de proyecto y combinación de carteras, requisitos de cumplimiento y compromisos de volumen y calendario.

- Modele su cartera de objetivos en distintos escenarios. Utilice previsiones de mercado para su combinación específica de proyectos. Comprenda la gama de resultados (escenarios bajo/medio/alto). Identifique los tipos de proyectos que generan la mayor variación presupuestaria.

- Prueba de presión de los supuestos clave. ¿Qué ocurre si CORSIA se amplía más rápido de lo previsto? ¿Cómo afecta la aplicación del artículo 6 a sus proyectos objetivo? ¿Qué zonas geográficas se enfrentan a limitaciones de suministro en su calendario?

- Elabore un plan defendible. Cree escenarios listos para la junta directiva con supuestos transparentes. Muestre a los directivos los factores que impulsan estas previsiones. Explique las bandas de variación y los enfoques de mitigación de riesgos.

- Planifique su calendario de adquisiciones. Identifique oportunidades de precompra en las que un compromiso temprano tenga sentido. Señale las categorías en las que la espera podría reducir los costes. Estructure acuerdos plurianuales con mecanismos de precios adecuados. Todo ello sin dejar de cumplir los objetivos de compensación de sus propias emisiones.

Empiece a utilizar Carbon Market Forecasts

Con la información adecuada, puede elaborar presupuestos plurianuales basados en la dinámica real del mercado, poner a prueba sus hipótesis en distintos escenarios y tomar decisiones estratégicas que optimicen tanto los costes como la lucha contra la crisis climática.

A medida que finaliza sus presupuestos, la pregunta no es solo «¿Cuánto costarán los créditos de carbono el próximo año?», sino «¿Cómo puedo desarrollar una estrategia que sea resistente ante diferentes condiciones del mercado?».

Las previsiones de mercado de Sylverale ofrecen la visibilidad necesaria para responder a esa pregunta con confianza.

Acerca de las previsiones de mercado

Las previsiones de mercado ofrecen escenarios completos del mercado del carbono hasta 2050, lo que le proporciona la visibilidad de futuro necesaria para sortear la incertidumbre y elegir créditos de carbono de alta calidad.

Perspectiva global del mercado

Obtenga proyecciones detalladas de precios, oferta y demanda para más de 10 tipos de proyectos. Desde soluciones basadas en la naturaleza (ARR, REDD+, IFM) hasta proyectos de ingeniería de eliminación de carbono (BECCS, DACCS, Biochar), en todas las regiones del mundo hasta 2050.

Los escenarios de demanda baja, media y alta le ayudan a poner a prueba sus hipótesis y a planificar en función de las distintas condiciones del mercado, sin dejar de cumplir los objetivos climáticos.

Metodología ascendente basada en datos reales del mercado

A diferencia de las previsiones descendentes, nuestro modelo basado en agentes simula el comportamiento individual de los compradores en función de sus preferencias, obligaciones de cumplimiento y pautas de compra.

Calibrada para las condiciones del mercado de 2026 y alimentada por integraciones en vivo con aproximadamente 20 registros y más de 40.000 perfiles de empresas, Market Forecasts refleja la estructura real del mercado y el comportamiento de los participantes.

Información práctica, accesible al instante

Descargue escenarios estandarizados con supuestos completos, gráficos y tablas de datos. Comparta curvas a plazo creíbles con comités de inversión, consejos de administración o contrapartes sin tener que esperar a un análisis a medida.

¿Está preparado para elaborar su presupuesto de carbono con modelos basados en escenarios? Programe una demostración para ver cómo Market Forecasts puede transformar su proceso de planificación presupuestaria.

Maximice su presupuesto para compensar las emisiones de carbono

Presupuestar los créditos de carbono no tiene por qué ser un juego de adivinanzas. Las organizaciones que adoptan la planificación de escenarios pueden navegar con confianza en la incertidumbre del mercado mientras avanzan en la acción climática.

Tanto si se está preparando para participar por primera vez en sistemas de comercio de emisiones como si se está alineando con las pretensiones corporativas de cero emisiones netas, Market Forecasts le ofrece visibilidad de cara al futuro para tomar decisiones estratégicas que optimicen los costes y produzcan un verdadero impacto en el cambio climático.

A medida que maduren los mercados de carbono y crezca la demanda de cumplimiento, las empresas que planifiquen de forma proactiva estarán mejor posicionadas para asegurarse créditos de calidad a precios competitivos.

Para obtener todos los datos del mercado sobre los precios, la calidad y las tendencias de la demanda de los créditos de carbono, consulte nuestro completo informe sobre el estado de los créditos de carbono.

.png)