"A lo largo de los años hemos invertido mucho en nuestro equipo de datos de campo, centrándonos en la elaboración de calificaciones fiables. Si bien esto garantiza la precisión de nuestras valoraciones, no permite la escala a través de los miles de proyectos que los compradores están considerando."

Para más información sobre las tendencias en la adquisición de créditos de carbono, lea nuestro artículo"Key Takeaways for 2025". Compartimos cinco consejos basados en datos para mejorar su estrategia de adquisición.

Una cosa más: los clientes de Connect to Supply también tienen acceso al resto de herramientas de Sylvera. Esto significa que puede ver fácilmente las calificaciones de los proyectos y evaluar los puntos fuertes de cada uno de ellos, obtener créditos de carbono de calidad e incluso supervisar la actividad del proyecto (sobre todo si ha invertido en la fase previa a la emisión).

Reserve una demostración gratuita de Sylvera para ver en acción las funciones de adquisición y elaboración de informes de nuestra plataforma.

Según Naciones Unidas, los mercados emergentes y los países en desarrollo necesitan recibir entre 2,3 y 2,5 billones de dólares al año de aquí a 2030 para cumplir los objetivos climáticos.

A pesar de la creciente presión de reguladores, accionistas y planes de acción climática en todo el mundo, muchos inversores dudan en desplegar capital a escala. ¿Una de las principales razones? La asimetría de la información, que crea riesgos e incertidumbre innecesarios en las decisiones de inversión climática.

Desde los fondos de pensiones que evalúan proyectos de energías renovables hasta las empresas químicas que aplican estrategias de fijación de precios del carbono en virtud de la Ley de Reducción de la Inflación, organizaciones de todos los sectores se enfrentan al mismo reto fundamental: tomar decisiones de inversión defendibles sin datos fiables.

La buena noticia es que unos mejores datos sobre el carbono pueden transformar la incertidumbre en riesgos gestionables, lo que permite tomar decisiones más rápidas y obtener mejores resultados en la lucha contra el cambio climático.

Los principales riesgos que frenan la inversión climática

Tres riesgos críticos dominan la toma de decisiones en materia de inversión climática, cada uno de ellos arraigado en flujos de datos deficientes.

- El riesgo de integridad puede estar relacionado con el exceso de créditos, las afirmaciones cuestionables de adicionalidad y las lagunas en los sistemas de medición, notificación y verificación (MRV). Cuando los inversores no pueden confiar en que un proyecto produzca verdaderas reducciones de dióxido de carbono, evitan la oportunidad o exigen primas de riesgo excesivas que hacen inviables los acuerdos.

- El riesgo de entrega se deriva de la falta de claridad de los plazos de entrega de los créditos, los retrasos en la verificación y la ambigüedad de los hitos de los proyectos. Los proveedores de asistencia técnica y los gobiernos locales aplican planes de acción climática, pero tienen dificultades para evaluar si los proyectos realmente entregarán los créditos de carbono prometidos en los plazos previstos. Esto crea incertidumbres temporales que desbaratan los esfuerzos de adquisición.

- El riesgo de valor y precio procede de mecanismos de fijación de precios opacos, datos de referencia deficientes y márgenes de mercado volátiles. Sin una información transparente sobre el mercado, las empresas compradoras suelen pagar de más por los créditos o no aprovechan las oportunidades de compra óptimas. Al mismo tiempo, los inversores tienen dificultades para asignar eficientemente el capital a determinadas oportunidades.

Cada uno de estos riesgos representa un problema de datos: falta de información, metodologías incoherentes o informes sesgados que ocultan el rendimiento real de los proyectos y la dinámica del mercado.

La solución consiste en transformar datos dispersos y poco fiables en inteligencia estandarizada e independiente que permita a todos los integrantes del sector de la financiación de la lucha contra el cambio climático tomar decisiones con confianza.

Qué significa realmente "mejores datos sobre el carbono

Cuando decimos "mejores datos sobre el carbononos referimos a datos que abordan la incertidumbre en tres dimensiones fundamentales para mejorar los resultados de las inversiones.

- Las señales de calidad independientes incluyen calificaciones, evaluaciones metodológicas y recomendaciones de medidas correctoras que reducen la incertidumbre sobre la integridad antes de que se firmen los acuerdos de adquisición. En lugar de confiar únicamente en los materiales de marketing del promotor, los inversores tienen acceso a evaluaciones imparciales de la lógica de referencia, pruebas de adicionalidad y planes de durabilidad que informan la diligencia debida previa a la inversión.

- La visibilidad de la entrega se refiere al seguimiento de hitos y al análisis de plazos basado en escenarios que reduce el riesgo de contraparte y de plazos de emisión. Esta visión detallada del progreso en el desarrollo del proyecto ayuda a los equipos de contratación a identificar posibles retrasos y ajustar las condiciones contractuales en consecuencia.

- La inteligencia de mercado incluye estimaciones de precios al contado, curvas a plazo, perspectivas de jubilación y modelos de escenarios que permiten fijar precios justos, optimizar los plazos de compra y asignar estratégicamente el capital. Al comprender la dinámica del mercado y las señales de la demanda, los inversores pueden construir carteras que equilibren la eficiencia de costes con los objetivos de impacto climático.

Un marco sencillo para reducir el riesgo de las inversiones climáticas con datos

Quieres invertir en cambio climático y ayudar a crear una economía baja en carbono, pero no quieres arruinarte en el proceso. Este sencillo marco de cinco pasos te ayudará a evitar riesgos innecesarios.

1) Antes de la adquisición: Sustituir las conjeturas por pruebas

Las mejores estrategias de mitigación de riesgos se aplican antes de tomar una decisión final de inversión.

Las calificaciones previas a la adquisición de Sylvera utilizan módulos de integridad, entrega y valor para ayudar a los inversores a decidir qué proyectos respaldar antes de comprometerse con acuerdos de adquisición específicos.

Nuestra solución también ofrece medidas correctoras para ayudar a los usuarios a mejorar los impulsores de las calificaciones y las probabilidades de entrega. La ventaja clave reside en tomar decisiones basadas en pruebas en lugar de confiar en información incompleta o sesgada de los desarrolladores.

2) Calificaciones de proyectos emitidos: Invertir con confianza

Una vez que un proyecto emite créditos, las calificaciones independientes de Sylvera, basadas en un proceso de evaluación meticuloso e imparcial, proporcionan la base para realizar inversiones con confianza.

Nuestras calificaciones se basan en una amplia investigación y en diversas fuentes de datos de alta calidad para ofrecer evaluaciones sólidas que ahorran tiempo y esfuerzo a los atareados equipos de contratación. Dichos equipos solo tienen que consultar nuestras calificaciones, que van de D a AAA, y saber qué proyectos merecen su tiempo.

Las clasificaciones de Sylvera son conocidas en todo el sector del carbono por su profundidad y precisión.

3) Precios inteligentes: Utilice la inteligencia de mercado para evitar pagar de más

La fijación estratégica de precios requiere múltiples entradas de datos que funcionen de forma concertada.

Las estimaciones de precios al contado permiten comprobar los precios de las transacciones, mientras que las curvas de precios a plazo respaldan las decisiones presupuestarias y las opciones de compra inmediata frente a la compra aplazada. Por último, los datos de jubilación revelan señales de demanda que sirven de base para posicionarse en el mercado.

Cuando se combinan las curvas de precios con el análisis de escenarios, se puede optimizar la cadencia de las adquisiciones y establecer envolventes de costes de cartera que equilibren las limitaciones presupuestarias con los objetivos de impacto climático.

La Inteligencia de Mercado de Sylvera le proporcionará los datos que necesita para invertir con sensatez, desde perspectivas de mercado en tiempo real hasta información sobre precios, valoraciones independientes y jubilaciones, todo ello en un único y práctico lugar.

4) Construir carteras que equilibren riesgo e impacto

Las carteras basadas en datos se benefician de estrategias de diversificación inteligentes.

Combinando tipos de créditos y plazos, como la eliminación duradera del carbono con soluciones basadas en la naturaleza, se puede optimizar la durabilidad, el coste y los beneficios colaterales a lo largo de los horizontes de inversión.

Datos independientes, como los proporcionados por Sylverapermiten a los inversores limitar la exposición a una única metodología, zona geográfica o promotor. De este modo, los inversores pueden reducir el riesgo de concentración al tiempo que mantienen una visibilidad integral del rendimiento de la cartera.

5) Contrate y controle como si tal cosa

La contratación basada en datos incorpora hitos de entrega, requisitos de MRV y disposiciones de cobertura de reversión que reducen las sorpresas negativas. Al mismo tiempo, la supervisión continua y los activadores de recalificación ponen de manifiesto las dificultades del proyecto y proporcionan sistemas de alerta temprana para contrarrestarlas.

La solución de seguimiento de Sylvera ofrece a los inversores información jurisdiccional, análisis de mercado de expertos y herramientas de seguimiento de proyectos para garantizar que las condiciones contractuales se ajustan al rendimiento real del proyecto.

Cómo es "bueno": Señales basadas en datos

Aunque los materiales de marketing proporcionados por los promotores pueden presentar proyecciones demasiado optimistas, opacas o carentes de datos, las inversiones climáticas de calidad comparten características que los datos independientes pueden verificar.

- Los indicadores de calidad incluyen una lógica de referencia transparente, pruebas sólidas de adicionalidad, planes exhaustivos de durabilidad y amplias huellas de auditoría por terceros. Estos elementos separan los proyectos legítimos de los que se basan en reclamos comerciales.

- Las señales de entrega abarcan calendarios de desarrollo creíbles, una pista de aterrizaje de capital adecuada, un estado claro de los permisos, riesgos gestionables de la cadena de suministro y un rendimiento histórico demostrado (cuando proceda). Los proyectos que presentan estas características tienen mayores probabilidades de finalización.

- Los factores de precio y mercado incluyen comparables a nivel de proyecto, curvas específicas de categoría, elegibilidad reglamentaria (como CORSIA o cumplimiento del artículo 6) y actividad observable de los compradores. Estos parámetros ayudan a los inversores a evitar pagar de más e identificar oportunidades con una fuerte demanda.

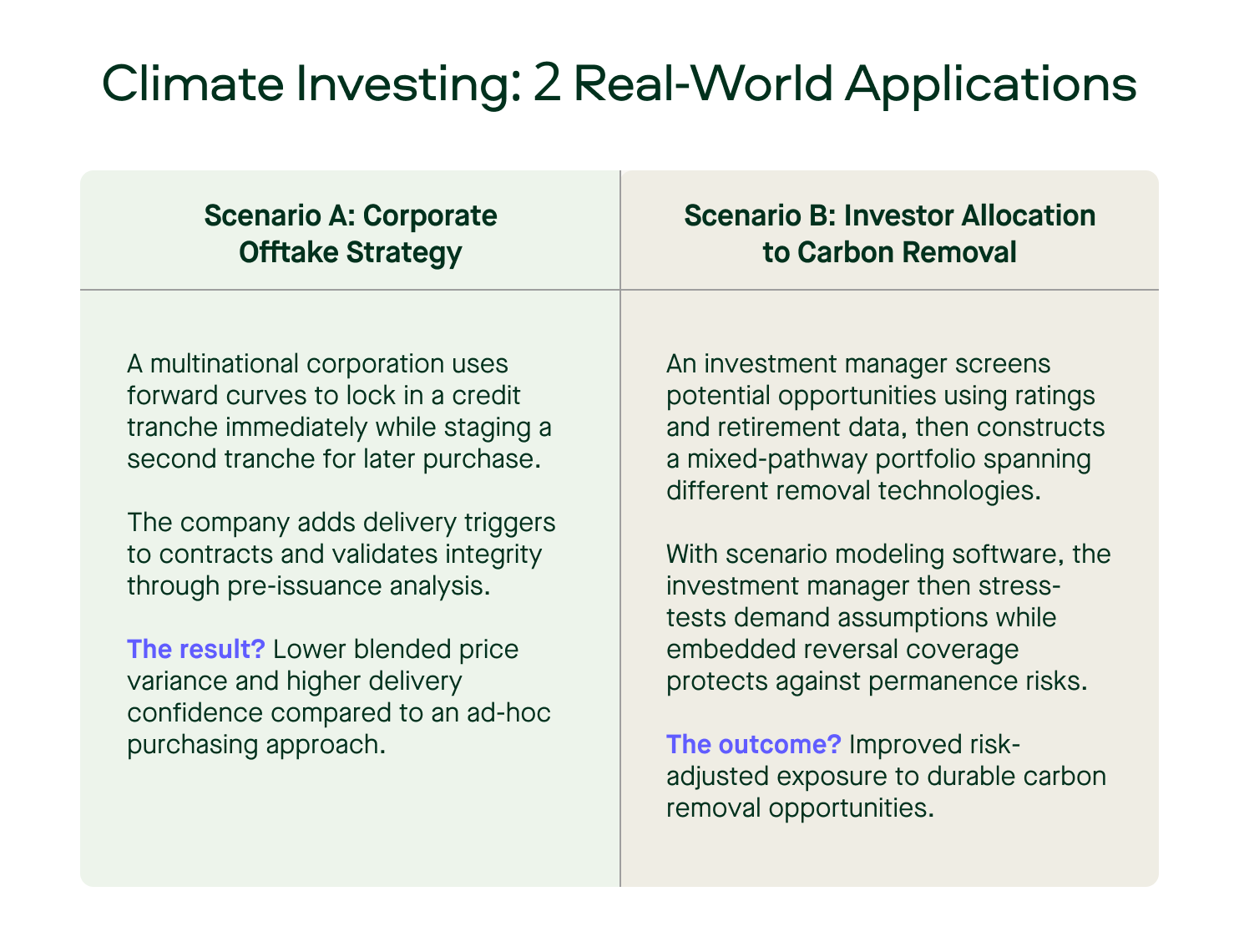

Inversión climática: 2 aplicaciones reales

Entonces, ¿cómo es la inversión climática en la vida real? He aquí dos posibles escenarios:

Escenario A: Unaempresa multinacional utiliza las curvas a plazo para identificar una oportunidad y asegurar un tramo de crédito inmediatamente, al tiempo que prepara un segundo tramo para una compra posterior. La empresa añade activadores de entrega a los contratos y valida la integridad mediante análisis previos a la emisión. ¿Cuál es el resultado? Una menor variación del precio combinado y una mayor confianza en la entrega en comparación con un enfoque de compra ad hoc.

Escenario B: Asignación del inversor a la eliminación del carbono - Ungestor de inversiones examina las oportunidades potenciales utilizando calificaciones y datos de jubilación y, a continuación, construye una cartera de vías mixtas que abarca diferentes tecnologías de eliminación. Con herramientas de modelización de escenarios, el gestor de inversiones somete a prueba las hipótesis de demanda, mientras que la cobertura de reversión integrada protege frente a los riesgos de permanencia. ¿Cuál es el resultado? Una mejor exposición, ajustada al riesgo, a las oportunidades de eliminación duradera del carbono.

Minimice las emisiones de gases de efecto invernadero y tenga un impacto climático real con confianza

La mayoría de los compradores e inversores corporativos entienden que la sostenibilidad es importante. La pregunta es: ¿cómo debe combatir su organización el calentamiento global? ¿Debería invertir en energías renovables para reducir al mínimo los combustibles fósiles? ¿O plantar bosques en países extranjeros para secuestrar carbono y apoyar a las comunidades desfavorecidas de la zona? ¿O algo más?

Todos los proyectos tienen riesgos. Afortunadamente, puedes utilizar los datos para minimizarlos y hacer mejores inversiones.

Cuando se trata de datos independientes sobre el carbono, elija Sylvera. Nuestra plataforma cuenta con las herramientas que necesita para evaluar proyectos de preemisión de alta integridad y créditos de calidad, así como para supervisar su cartera. Reserve hoy mismo una demostración gratuita de Sylvera para ver nuestra solución en acción y decidir si es adecuada para usted.

.png)