「私たちは長年にわたり、信頼できる格付けの提供に注力し、現地データチームへの投資を重ねてきました。これにより当社の格付けの正確性は確保されていますが、購入者が検討している数千のプロジェクトにわたるスケールを実現することはできません。」

カーボンクレジット調達の最新動向について詳しくは、当社の記事「Key Takeaways for 2025」をご覧ください。調達戦略を改善するための、データに基づく5つのヒントをご紹介しています。

加えて:Connect to Supplyをご利用のお客様は、Sylveraのその他のツールもご利用いただけます。プロジェクトの格付け確認や強みの評価、高品質なカーボンクレジットの調達に加え、プロジェクトの進捗状況のモニタリング(特に発行前段階で投資している場合)も可能です。

Sylveraの無料デモを予約して、調達機能やレポーティング機能を体験しましょう。

- 自主的な炭素市場は変革期にあります。発行量は減少傾向にありますが、高品質なクレジットの償却と支出は依然として堅調です。

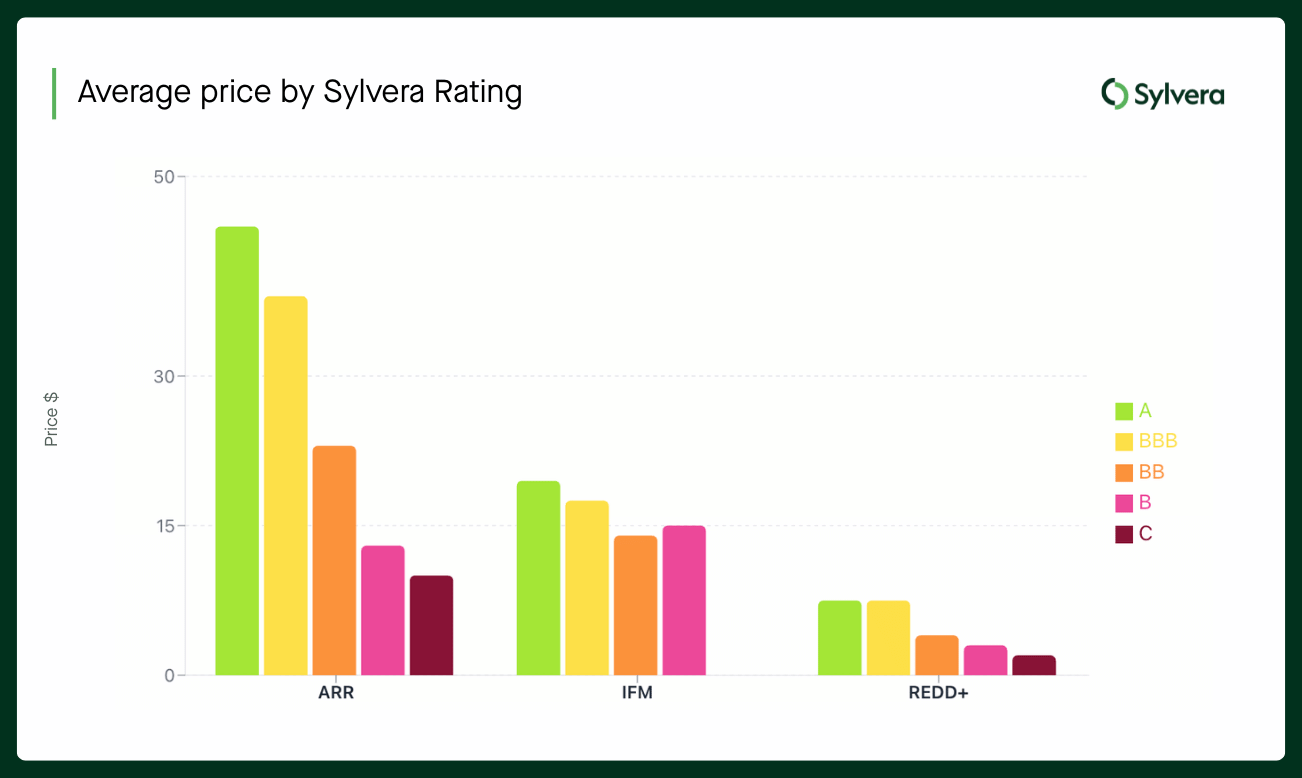

- 明確な品質プレミアムは現在、構造的なものとなっております。最高格付けのクレジット(特に信頼性の高いARR、一部のCDR)は、低品質回避の倍数で取引されております。

- 誠実性枠組みと政策(ICVCM、VCMIスコープ3コード、第6条、CRCF、CORSIA)は、自主的市場と規制順守市場をより緊密に結びつけています。

- 移転、データ、予測が主役となります:買い手は単なる登録ラベルや単発の見積もりではなく、意思決定レベルの情報を求めています。

- Sylvera格付け、分析、およびマーケットインテリジェンスは、企業、投資家、トレーダーの皆様が推測ではなく確かな根拠に基づいて、この複雑な状況を乗り切るお手伝いをいたします。

2026年に向けた炭素市場の現状と展望

世界カーボンクレジット 「崩壊」が取り沙汰されておりますが、その見解は市場全体の価値という観点において、データや真の方向性と一致しておりません。Sylveraデータによれば、2025年のクレジット償却量は4.5%減の1億6800万単位とわずかに減少した一方、市場総支出額は2024年の9億5400万ドルから6%増の10億4000万ドルに達しました。実際のところ、 クレジット需要は選択的であり、質と価格において向上を続けており、消滅しているわけではありません。

では、買い手は何を求めているのでしょうか。その答えは品質です。現在、市場の一部では高品質なクレジットの償却が新規発行を上回っています。これは現代の買い手が信頼性に重点を置いており、それに対してより高い価格を支払う意思があるためです。実際、高品質なARRクレジットの平均スポット価格は、2025年12月には1トンCO2換算あたり26ドルに達しました。これは年初時点の14ドルから上昇した数値です。

全体として、炭素市場は実際の排出削減実績に基づき約10億ドルと評価されており、コンプライアンスプログラムが総需要の24%を占めるようになりました。これはわずか数年前のごくわずかな割合から増加したものです。 予測によれば、2030年までにコンプライアンス需要は自主的購入と同等かそれ以上になる可能性があります。ただし、予測される成長は均等に分布するわけではない点に留意が必要です。資本は、高まる完全性基準を満たし、新たな政策枠組みに沿ったプロジェクトへ引き続き流入するでしょう。言い換えれば、低品質のクレジットは取り残されることになります。

では、 炭素市場は崩壊寸前なのでしょうか?いいえ、変化の途上にあるのです。こう考えてみてください:2021年から2023年は誇大宣伝と反動の時期でした。2024年から2025年は信頼性の再構築期。そして2026年は専門化段階となるでしょう——より多くのデータ、より厳格な規制、そして高品質資産と低品質資産の明確な区分が進むのです。

価格、品質、需要動向に関する最新情報につきましては、当社の包括的な カーボンクレジットの現状レポートをご覧ください。

2026年に注目すべき6つのカーボンマーケット動向

トレンド1:「安全資産への逃避」が構造化される

品質プレミアムはもはや単なる修辞ではありません。価格に反映され、データによって裏付けられ、拡大しつつあります。

Sylvera によりますと、BBB+格付けのARRプロジェクトは現在、中央値価格が35ドルを上回っております。一方、格付けの低い同等プロジェクトは20ドルを下回る価格で取引されており、この価格差は拡大を続けております。REDD+プロジェクトにおいても、品質プレミアムは同様に顕著であり、高格付けプロジェクトは堅調な価格を維持しているのに対し、レガシープロジェクトは価格を問わず買い手を見つけるのに苦労しております。

何が変わったのでしょうか。現在では、買い手と売り手の双方が、自主的炭素市場のための誠実性評議会(ICVMI)の「コア・カーボン原則」、自主的炭素市場誠実性イニシアチブ(VCMI)の主張ガイドライン、科学に基づく目標イニシアチブ(SBTi)の基準といった誠実性フレームワークを基盤としています。これらの基準は、企業がカーボンフットプリントの相殺に関して「許容可能」と考える基準を再構築しました。

また特筆すべき点として、品質評価の基準がより詳細になりました。もはや「自然に基づく解決策と二酸化炭素除去の比較」といった単純な区分ではありません。購入者は、プロジェクトレベルの評価、MRV(測定・報告・検証)の信頼性、永続性確保の仕組み、地域コミュニティ保護策などを精査し、自らのカーボンオフセット戦略を強化しています。

Sylvera ・カーボンクレジット状況報告書が示す通り、高い評価と価格の回復力には強い相関関係が見られます。そして3年連続で、高評価のクレジットは需要が新規発行を上回ったため市場不足が生じた一方、低評価のクレジットは供給過剰の在庫として蓄積されました。

トレンド2:自主的市場と規制対応市場の融合

パリ協定第6条、国際航空オフセット、およびEUの炭素除去認証枠組み(CRCF)により、 自主的市場と順守市場の境界は曖昧になっております。

2025年11月に COP30 、第6条4項のメカニズム、除去基準、ホスト国の準備状況、ITMOパイプラインについて明確化がなされました。CORSIA 導入により、航空会社は2019年水準の85%を超える排出量に対してCORSIAが必要となり、高信頼性の排出削減・除去の主要な買い手へと変貌を遂げています。 さらに、EUと英国は2020年代後半までに、持続可能な除去を排出量取引制度に統合する道筋を構築中です。

端的に申し上げますと、企業の戦略において「自主的」と「義務的」を別々の領域として扱うことはもはやできません。2026年に向けた効果的な削減計画を立案するには、クレジット種別の義務的対象適格性(または将来の適格性)、ホスト国の政策リスクとそれに伴う調整、そして内部脱炭素化経路と市場購入の相互作用を考慮する必要があります。

Sylvera 「第6条インテリジェンス報告書」および政策追跡活動は、組織が管轄リスクとコンプライアンスの可能性を理解するお手伝いをいたします。単なる信用格付けの質だけでなく、より広範な視点からの分析を提供します。

トレンド3:新たな誠実性規則のもとでの企業のクレジット利用の変化

企業のカーボンクレジットの活用方法は、市場動向や新たな規制により変化しています。

例えば、 VCMIスコープ3行動規範では、厳格な開示要件を条件に、スコープ3排出量ギャップの一定割合に対して高品質なクレジットの使用を認めています。一方、SBTiはクレジットに関する見解を継続的に精緻化しており、スコープ3削減が業界全体で目標に遅れを取っていることを認識しています。世界のスコープ3排出量ギャップは推定 14億トンとされ 、2030年までに5倍に拡大する可能性があります。

さらに、CSRDおよび類似の開示制度は、企業がクレジットを実際の脱炭素化計画の代替手段としてではなく、全体計画の中でどのように位置付けるかを示すよう促しています。

メッセージは明確です:気候戦略は脱炭素化を最優先とし、残存する排出量ギャップの解消にのみクレジットを活用すべきです。また、主張や使用事例を文書化し、監査対応可能な説明枠組みを構築する必要があります。これには、プロジェクト選定の根拠、高信頼性クレジットを確認するための完全性チェック手法、将来の供給を確保するためのパフォーマンス監視方法などが含まれます。

トレンド4:炭素除去市場の成熟(ただし制約は残る)

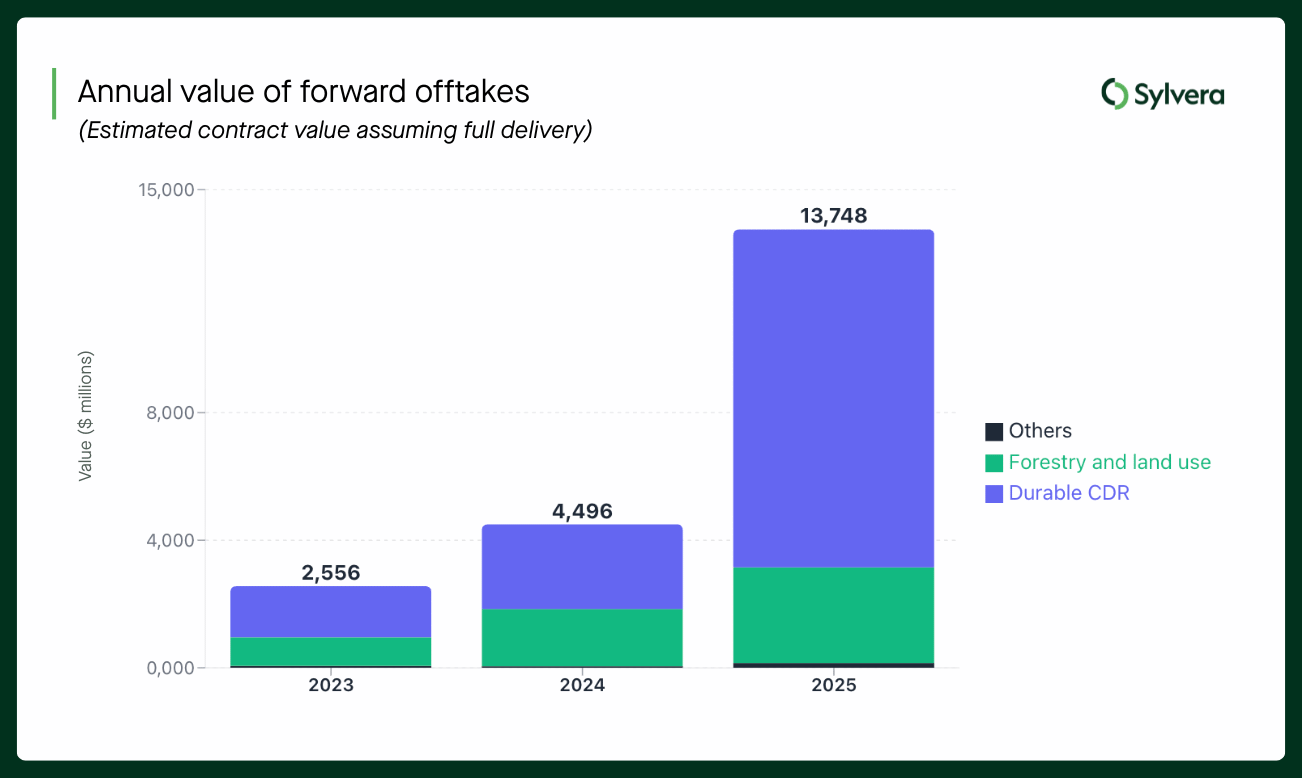

二酸化炭素除去技術はバブルではありませんが、一部の予測ほど急速に拡大しているわけではありません。

問題はなぜでしょうか?その理由は複雑ではありません。CDRプロジェクトは、高コスト、政策への強い依存性、そして困難な資金調達経路によって制約を受けているからです。例えば、新規のCDR技術は、排出回避や自然に基づく除去と比較した場合、1トンあたり100ドル以上(持続的なプレミアム付き)のコストがかかります。

しかし、進展と現実の検証の両面があります。2025年に発表されたオフテイク契約の総額は137億ドルに達し、実際に償却されたクレジットの価値の14倍以上となりました。ただし、これらの契約によるクレジット供給量は今後10年間で7,800万クレジットに留まり、平均価格は1クレジットあたり180ドルとなります。 一方、2025年の実際の持続可能なCDR償却量は20万クレジット未満に留まり、償却総量のわずか0.11%を占めるに過ぎませんでした。

将来の約束と実際の履行との間のこの顕著な隔たりは、市場の未成熟な状態を反映しております。企業バイヤーは、長期的なネットゼロ達成に向けて、自然に基づく除去と人工的なCDRを組み合わせたポートフォリオを構築しておりますが、約100~200のバイヤー(マイクロソフトだけで追跡対象のオフテイク量の58%を占めております)に集中している状況は、早期導入企業を超えて魅力を広げる上での課題を浮き彫りにしております。

しかしながら、資金調達の課題は依然として残っています。プロジェクトファイナンスは複雑であり、オフテイク契約には45Q税額控除、GGRビジネスモデル、および/またはEUイノベーション基金が必要となります。さらに、資本は不足しています。

2026年には、耐久性とコスト曲線がこれまで以上に厳しく検証されることが予想されます。真に耐久性が高く、高い完全性を備えた除去技術の供給が限られることを想定し、早期にオフテイク契約を通じて計画を立ててください。また、将来のプロジェクトへの 投資は、経済性と品質の独立した検証が含まれる ものに限るべきです。二酸化炭素除去分野におけるその他の主要な動向については、 当社のCDR市場調査レポートをダウンロードしてご覧ください。

トレンド5:価格の細分化により、市場情報分析が必須となる

残念ながら、実際のところ「炭素価格」というものは存在しません。数百ものマイクロマーケットが存在し、各プロジェクトタイプごとに、自主的な市場における需要の増加に基づいて独自の平均価格が形成されているのです。

ARR取引はIFM取引とは異なり、IFM取引はREDD+取引とは異なり、REDD+取引は技術ベースの除去量取引とは異なります。スポット価格はオフテイク価格と乖離し、オフテイク価格はフォワードカーブと乖離します。これら全ては品質、取引相手、コンプライアンスの可能性に大きく依存しております。

クレジット1単位あたりの加重平均スポット市場価格は5.6ドルですが、実際には大きな変動が見られます。例えば、ARRプロジェクトの50%は5ドルから25ドルの間で取引されており、外れ値は2ドルから50ドル超まで幅広く分布しています。先物市場ではさらに大きな価格差が生じており、耐久性のあるCDRオフテイクの平均価格は180ドルと、スポット市場平均の30倍以上に達しています。

こうした事情により、買い手は単一のベンチマーク指数や、その場限りのブローカーの提示価格、あるいは市場の噂話に頼ることはできません。価格の詳細を常に把握するためには、本格的なソリューションが必要となります。

Sylvera マーケットインテリジェンスをご活用ください。当社のプラットフォームは、30万件の価格取引データと7つの価格指数に基づき、2万種類以上のクレジットのスポット価格予測を統合。さらに19の登録機関における発行量、償却量、トレンドのリアルタイムデータを提供します。つまり、これは完全なソリューションです。

どのようなツールや手法を用いるにせよ、2026年に向けた計画立案には、単なる点推定ではなくフォワードカーブを用いたシナリオベースの予算モデルが不可欠となります。また、品質やプロジェクト特性に基づいて価格をベンチマークする能力も必要です。この知見の層がなければ、手探り状態での対応を余儀なくされるでしょう。

トレンド6:データ、格付け、透明性が市場の基盤となる

2026年においては、カーボンインテリジェンスが重要なキーワードとなります。

独立した格付け、デジタルMRV(測定・報告・検証)、および分析プラットフォームは、現在では以下の各プロセスにおいて中核的なインフラとして機能しております:・予算編成および調達プロセスにおける買い手様向け・デューデリジェンスおよびリスク価格設定業務における投資家様向け・相対価値と流動性を評価するトレーダー様向け・銀行融資可能性を確保し資本コストを最小化する開発者様向け

Sylvera 評価、リアルタイム価格、第6条およびコンプライアンスに関する知見、ならびに排出量削減分析Sylvera 、カーボンライフサイクル全般にわたる日常的な意思決定を支援するカーボンインテリジェンスプラットフォームを構築しております。自然に基づくプロジェクトへの投資であれ、技術革新への投資であれ、Sylveraを活用することでより効果的に実現いただけます。そのため、世界有数の大手ブランド様にも当社のツールをご活用いただいております。

2026年のカーボンマーケット動向が皆様に与える影響について

貴社は企業バイヤー、投資家、または プロジェクト開発者でしょうか?そのお答えによって、これらの自主的なカーボン市場の動向が貴社の取り組みに与える影響が変わってまいります。以下が知っておくべきポイントです:

法人購買担当者様およびサステナビリティチームの皆様へ

予算策定にあたっては、単純な「トン当たり単価」の想定に依拠しないでください。代わりに、品質プレミアム、政策変更、供給制約を考慮したシナリオに基づき、 複数年にわたる予算計画を立案してください。その後、基準、格付け、内部閾値を参照した品質優先の調達方針を構築してください。最後に、地域、手法、耐久性を組み合わせたポートフォリオアプローチを設計し、リスク管理を行ってください。

投資家および金融機関の皆様へ

投資委員会プロセスに信用格付けと政策リスク評価を統合いたします。その後、Sylvera のような市場情報ツールを活用しSylvera 過大評価された資産、すなわち本来ならより高い価格が求められるべき優良債権が、カテゴリー全体の過剰供給により適正価格に達していないSylvera 。最後に、政策変動や価格変動のシナリオに対して、CDR(信用リスク管理)および自然基盤型ソリューション戦略のストレステストを実施いたします。

プロジェクト開発者向け

誠実さ、付随的便益、そして銀行融資可能な経済性を、単なる付加価値ではなく正当な収益戦略として位置付けましょう。次に、格付けと市場データを活用し、格付けと価格設定を改善する是正措置や設備投資の必要性を主張してください。最後に、将来のコンプライアンス適格性を視野に入れたプロジェクト設計を行ってください。これにより、高まる需要への対応、強固な評判の構築、そしてさらなる収益の創出が可能となります。

Sylvera 2026年カーボンクレジット 動向をナビゲートするSylvera

Sylvera 、2026年に効果的な戦略を推進するために必要なカーボンインテリジェンス基盤Sylvera 。

- 格付け 品質分析:買い手や投資家の皆様向けに、 プロジェクト単位の独立した評価をご提供いたします。これにより、登録ラベルに依存することなく、信頼性と納品リスクを定量的に把握することが可能となります。

- 市場情報と価格データ:自主的炭素市場における20,000件以上のクレジットについて、リアルタイムおよび過去の価格データ、プロジェクトの種類と品質別のスプレッド、償却詳細、需給分析をご利用いただけます。

- 市場予測:2050年まで延長されたシナリオベースの価格と需要曲線をご覧いただき、チームが効果的に予算編成と調達計画を立てられるよう支援いたします。

- 政策と第6条に関する考察:各国の準備状況、COP30 、ならびに遵守適格性の動向を評価し、自主的な決定と将来の規制動向を結びつける。

2026年のカーボンクレジット 策定される際には、品質、価格、政策に関する信頼できる情報源が不可欠です。Sylvera 、これらの要件を満たすためにSylvera 。 ぜひデモをご予約いただき、その利便性を実際にご確認ください。

2026年に向けた確固たる気候戦略を構築しましょう

2026年は、炭素市場が専門化される年となります。

世界の炭素市場の動向は明らかです:品質重視、 規制対応の収束、価格の分断化、そしてデータに基づく意思決定です。この環境で成功する企業は、炭素を排出削減とブランド構築のための戦略的資産クラスとして扱い、確固たる炭素インテリジェンスによって支えられます。決して、単なる調達項目の一つとして扱うことはありません。

結局のところ、市場は登録ラベルやブローカーの見積もりを超えた段階へと移行しています。市場が求めるのは、重要な洞察をもたらす証拠、透明性、そして実用的な知見であり、Sylvera

最新のカーボンクレジット とデータを入手してください

価格、品質、需要動向に関する最新情報につきましては、当社の包括的な「カーボンクレジットの現状」レポートをご参照ください。

.png)

.png)